Unerwarteter Kurssturz

Am Montag, den 25. November 2024, fiel der Goldpreis nach Eröffnung des US-Terminmarktes wie ein Stein. Es folgte mit einem Kursverlust von 93 US-Dollar (-3,5 %) der größte Tagesrücksetzer seit dem 15. April 2013. Damals beförderte ein „Flash Crash“ den Goldpreis an nur einem Tag um 8,7 Prozent oder 129 Dollar Richtung Süden.

Nach dem starken, recht kontinuierlichen Kursanstieg seit Jahresbeginn war auch der jüngste Abverkauf zumindest ungewöhnlich. Vor allem deshalb, weil der Euro-Goldpreis am Handelstag zuvor ein neues Rekordhoch markierte. Kann es sein, dass der Kurs kurzfristig nach unten manipuliert wurde? Und wenn ja, wer sollte dafür verantwortlich sein und aus welchem Grund? Was ist dran an der Theorie der Goldpreis-Manipulation?

Kurze Geschichte der Goldpreis-Manipulation

Es gibt mittlerweile stichhaltige Beweise dafür, dass Banken den Goldpreis in der Vergangenheit wiederholt manipuliert haben. Aber nicht nur das. Es gab in den USA eine ganze Reihe von Gerichtsurteilen und Strafen im Zusammenhang mit der Manipulation von Edelmetallkursen. Hier einige kurze Chronologie:

- 2010 Im März gibt es die erste öffentliche Anhörung vor der US-Aufsichtsbehörde CFTC nach wiederholtem Verdacht der Silberpreis-Manipulation.

- 2010 Im Oktober wird erstmals Klage erhoben gegen JP Morgan und HSBC wegen mutmaßlicher Silberpreis-Manipulation. Später wurden die Untersuchungen

- 2014 wird der Manipulationsversuch des Barclays-Traders Daniel James als Beispiel für Unregelmäßigkeiten im Rahmen des Londoner Goldfixings zwischen 2004 und 2013 vorgebracht.

- 2018 wird der langjährige JP Morgan-Händler John Edmonds vor einem US-Gericht wegen Manipulation der Edelmetallpreise im Zeitraum von 2009 bis 2015 schuldig gesprochen.

- 2019 wird bekannt, dass Mitarbeiter von Merrill Lynch Commodities (MLCI) Edelmetallkurse über den US-Terminmarkt im Zeitraum zwischen 2008 und 2014 manipuliert haben. Es gibt eine Vergleichszahlung über 25 Millionen US-Dollar.

- 2020 trifft JP Morgan mit der US-Justiz eine Vereinbarung über einen Aufschub der Strafverfolgung und erklärte sich bereit, 920 Millionen Dollar zu zahlen, um die Ermittlungen der US-Regierung in Bezug auf Manipulation bei Staatsanleihen und Edelmetallen beizulegen.

- 2020 stimmt die kanadische Bank of Nova Scotia außergerichtlich einer Strafzahlung in Höhe von 127,4 Millionen US-Dollar zu, für Manipulationen im Zeitraum von 2013 bis 2016.

- 2021 wird ein ehemaliger Trader der Deutschen Bank, der Brite James Vorley, in den USA zu einem Jahr und einem Tag Haft verurteilt.

- 2022 spricht ein Bundesgericht in Chicago die beiden ehemaligen JP-Morgan-Händler Michael Nowak und Gregg Smith wegen Manipulation der Edelmetall-Preise schuldig.

Die Kleinen fängt man …

Was haben alle Manipulationsfälle gemeinsam? Haftstrafen erhielten nur einzelne Händler. Die Arbeitgeber/Banken kamen in der Regel mit vergleichsweise lächerlichen Strafzahlungen davon. Es gab bislang keinerlei zivilrechtliche Verfahren, die mögliche Schadensersatzforderungen zum Gegenstand haben. 2021 konnten die Anwälte von JP Morgan eine Sammelklage mit einer Vergleichszahlung abbügeln.

Dabei wurden durch die Manipulationen doch weltweit Investoren und Unternehmen finanziell geschädigt. Und der ehemalige JP-Morgan-Händler John Edmonds hatte sich 2018 nicht nur schuldig bekannt, sondern gab auch an, dass er die angewandte, manipulative Handelsstrategie von älteren Händlern der Bank gelernt hatte und er diese Methode selbst Hunderte Male mit dem Wissen und der Zustimmung seiner unmittelbaren Vorgesetzten eingesetzt habe.

Manipulationsmethode

Wie wurde der Goldpreis manipuliert? Die in Gerichtsverfahren häufig genannte und nachgewiesene Manipulationsmethode wird als Spoofing bezeichnet. Bei dieser Praxis werden im Terminhandel große Aufträge fingiert, um den Markt in eine bestimmte Richtung zu leiten. Die US-Justiz sieht dieses Verfahren als gesetzeswidrig an, wenn die Strategie darauf beruht, andere Händler gezielt in die Irre zu führen.

Staatliche und geldpolitische Eingriffe

Bislang nie detailliert nachgewiesen, aber durchaus historisch belegt sind staatliche Eingriffe. Warum sollten Regierungen ein Interesse an einer Goldpreis-Drückung haben?

- Weil Gold jahrhundertelang ein wichtiger Währungsanker war und die Politik dran hinderte, sich grenzenlos zu verschulden. Nach der Aufgabe des Goldstandards war es auch die Aufgabe der Finanz- und Geldpolitik, Gold zu entmonetarisieren. Anders ausgedrückt: Gold musste als Wertspeicher und Anlageform gegenüber Staatsanleihen diskreditiert werden.

- Ein steigender Goldpreis signalisiert die Schwäche einer Währung und zieht Anlegerinteresse an. Wobei Anleger ihr Vermögen durch der Kauf von Gold dem staatlichen und geldpolitischen Einfluss entziehen. Das ist nicht in staatlichem Interesse.

- Weil ein steigender Goldpreis ein quasi unabhängiges Inflationssignal sendet und damit aus Sicht der (Geld-)Politik das Vertrauen in die staatliche Währung untergräbt.

In diesem Zusammenhang möchte ich auf zwei Aspekte näher eingehen.

Geldpolitisch unter Beobachtung

Der ehemalige Präsident der US-Notenbank Paul Volcker gestand einmal, dass es ein Fehler gewesen sei, den Goldpreis Ende der 70er-Jahre so stark steigen zu lassen. Damit signalisierte er einerseits, dass Eingriffe auf dem Goldmarkt zum geldpolitischen Repertoire gehörten. Zum anderen zeigt es, dass die Goldpreis-Entwicklung für die Geldpolitik relevant ist. In den 70er-Jahren wurden die USA von Stagflation und dann von einer Hochinflationsphase gebeutelt, die erst Anfang der 80er-Jahre mit einer drastischen Leitzinserhöhung eingedämmt wurde. Gleichzeitig ging der Goldpreis danach bis zur Jahrtausendwende durch ein langes Tal der Tränen.

Die Goldverkäufe des IWF

Der Internationale Währungsfonds setzte 2009, also kurz nach der Weltwirtschaftskrise und vor dem Höhepunkt der damaligen Goldhausse ein Goldverkaufsprogramm auf.

Insgesamt warf man seinerzeit 403,3 Tonnen Gold auf den Markt. Davon kaufte Indien damals 200 Tonnen auf. Der IWF begründete den massiven Verkauf seinerzeit damit, dass man mit den Erlösen günstige Kredite an finanzbedürftige Länder vergeben wolle.

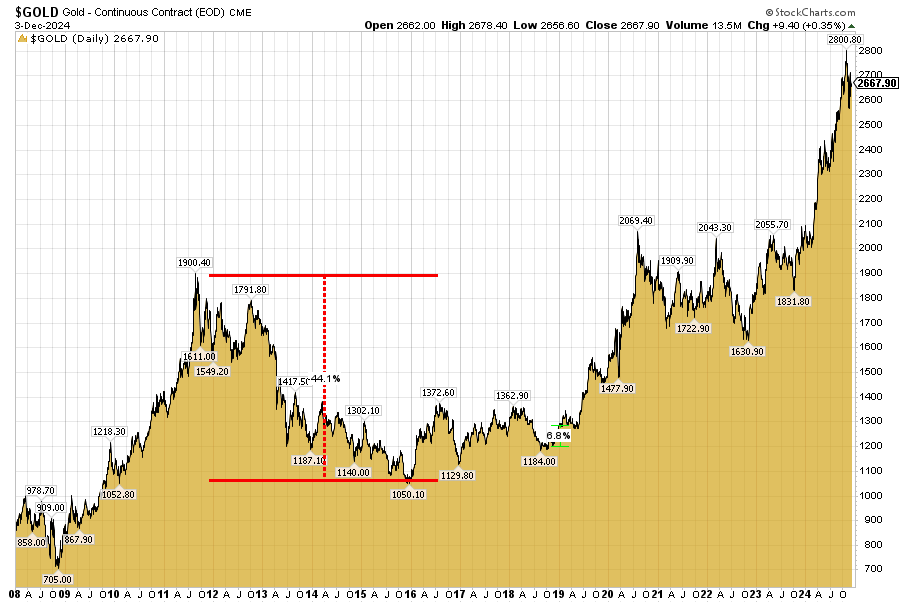

Aber: Das Gold wurde nicht markt- bzw. preisschonend verkauft, also still und leise. Im Gegenteil, die Verkäufe kündigte der IWF im Vorfeld immer medienwirksam wieder an. Das setzte den Goldpreis wiederholt unter Druck. An Zufall oder Inkompetenz mag man da nicht glauben. Aber die Wirkung war nicht zu übersehen. Vom Zwischenhoch im Jahr 2011 bei 1.900 US-Dollar korrigierte Gold innerhalb von fünf Jahren um 44 Prozent.

Anzeichen für Manipulation

Wenn es am US-Terminmarkt in kurzer Zeit, ohne ersichtlichen Grund sehr starke Preisrückgänge bei großen Volumen gibt, dann liegt der Verdacht auf Manipulation immer nahe. Insbesondere dann, wenn dabei große Einzelorders sichtbar werden. Denn warum sollte man als großer Verkäufer potenziell marktbewegende Aufträge veranlassen, wenn sich doch große Mengen an Gold durch mehrere kleinere Orders zu insgesamt besseren Preisen verkaufen lassen?

Dennoch lässt sich Preismanipulation nur in seltenen Fällen zweifelsfrei nachweisen. In den Hochphasen der kriminellen Aktivitäten waren konzertierte Abverkäufe auffällig, die mutmaßlich abgesprochen waren. Das heißt, man setzte den Goldpreis unmittelbar bei Bekanntgabe wichtiger Wirtschaftsdaten unter Druck. So ließen sich schnell Anschlussverkäufe von verunsicherten Investoren provozieren. Dimitri Speck hat in seinem Buch “Geheime Goldpolitik” die systematische Preisdrückung im Umfeld des ehemaligen Londoner Goldfixings belegt.

In den vergangenen Monaten gab es selten verdächtige Kurseinbrüche – mit der jüngsten Ausnahme vom 25. November. Damit eine Preismanipulation effektiv ist, nutzen die Protagonisten in der Regel Marktschwächen aus. Als China im ersten Halbjahr 2024 mit einer starken Goldnachfrage den Goldpreis diktierte, zog jeder kleine Rücksetzer sofort neue Käufer an. Es gab praktisch keine Möglichkeit, Gold nachhaltig unter Druck zu setzen.

Das Interesse der Banken

Einen wichtigen Aspekt darf man nicht vergessen. Die großen, meist britischen und amerikanischen Banken fungieren an den Spot- und Terminmärkten als „Market Maker“. Das heißt, sie nehmen im Handel mit Gold, Silber und anderen Metallen die Gegenpositionen spekulativer Händler ein. Das heißt, in einem Bullenmarkt sind die Banken notorisch short-positioniert (Wetten auf fallenden Goldpreis), wenn die Mehrheit der Spekulationen auf steigende Kurse wettet.

Steigt der Goldpreis stark, so können diese Short-Positionen sozusagen toxisch werden, auch wenn sich die Banken in der Regel mit Ausgleichsgeschäften absichern.

Aber für die Banker geht es auch darum, Optionsprämien zu vermeiden. Hintergrund: Haben Options-Spekulanten richtig (auf steigende Kurse) gewettet, dann verdienen sie Geld damit, während die Banken in diesem Spiel verlieren. Können Banken aber verhindern, dass bestimmte Preisschwellen (Strike-Preis) überschritten werden, dann kann sich dies finanziell für die Emittenten lohnen.

Im Falle von Gold-Futures kann Banken aus einer Notlage (in einer Hausse stark short-positioniert) kurzfristig sogar ein profitables Geschäft entstehen, wenn der Goldpreis plötzlich stark fällt und es Gelegenheit gibt, Short-Positionen glattzustellen.

Das heißt, die Versuchung, Kurse in die von der (wertpapier-emittierenden) Bank gewünschte Richtung zu drehen, wird immer vorhanden sein. Das gilt nicht nur für Gold und Silber. Manipulationen sind bei praktisch allen Vermögensklassen dokumentiert (Zinsen, Staatsanleihen, Aktien, Rohstoffe).

Warum dennoch in Gold investieren?

Manipulationen können den Goldpreis kurzfristig beeinflussen, jedoch selten langfristig. Die Entwicklung der letzten Jahrzehnte zeigt, dass der Goldpreis in Bullenmärkten immer wieder steigt. Für Anleger ergeben sich daraus klare Strategien:

- Langfristige Perspektive: Kurzfristige Spekulationen sind riskant. Langfristiges Halten und regelmäßiges Nachkaufen sichern das Vermögen.

- Marktkenntnis nutzen: Einbrüche durch Manipulation bieten günstige Kaufgelegenheiten.

Gold bleibt eine wichtige Absicherung – selbst in einem manipulierten Markt. Anleger profitieren, wenn sie das Auf und Ab geschickt nutzen.