Der Goldpreis wird durch Angebot und Nachfrage bestimmt. Neben der Schmuckindustrie und den Herstellern von Goldmünzen und Goldbarren sind es die Zentralbanken, die für die größte Nachfrage nach Gold sorgen.

Diese Position führt immer wieder zu Diskussionen über den Einfluss der Zentralbanken auf den Goldpreis. Denn sie machen mit Gold Politik.

Zentralbanken kaufen Gold in Rekordmengen

Viele Länder halten physisches Gold als Währungsreserve. Die Hoheit über die Goldbestände der Länder liegt in der Regel bei den Zentral- bzw. Notenbanken.

Auch wenn es heute nirgendwo mehr einen Goldstandard gibt, sichern die Zentralbanken mit dem An- und Verkauf ihrer Goldreserven auch die eigene Währung gegenüber Schwankungen ab.

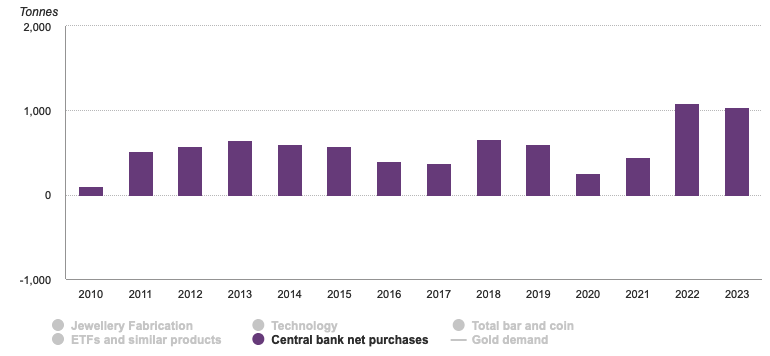

Sieht man sich die Entwicklung der letzten Jahre an, zeigt sich, dass die Zentralbanken in den vergangenen beiden Jahren deutlich mehr Gold gekauft haben als je zuvor: Nämlich 2022 und 2023 je mehr als 1000 Tonnen (netto).

Eine Umfrage des World Gold Council unter 57 Zentralbanken aus dem Jahr 2023 zeigt dazu, dass fast ein Viertel der Zentralbanken auch in naher Zukunft weiter Gold ankaufen und ihre Goldbestände erhöhen wollen.

Warum kaufen die Zentralbanken Gold?

Die Gründe, warum viele Zentralbanken vermehrt Gold kaufen, liegen in den Eigenschaften des Edelmetalls, die auch Privatanleger zu Goldkäufern machen: Gold bewahrt seinen Wert, schützt vor Inflation und ist ein stabiler Anker in Krisenzeiten.

Die türkische Nationalbank hat 2022 übrigens am meisten Gold gekauft: 147 Tonnen – bei einer Inflationsrate von 73%.

Gleichzeitig verfolgen einige Notenbanken auch ein politisches Ziel. Denn vor allem Zentralbanken aus Schwellenländern gehörten zu den Nettokäufern der letzten Jahre. Darunter auch oftmals die Zentralbanken der BRICS-Staaten (Brasilien, Russland, Indien, China, Südafrika). Viele Analysten vermuten dahinter eine Strategie, um sich als Notenbank, Währungshüter oder Nationalstaat unabhängiger vom US-Dollar zu machen.

Zum besseren Verständnis: Bislang gilt der US-Dollar als die globale Leit- und Handelswährung, weshalb auch die die Devisenreserven der meisten Zentralbanken in US-Dollar gehalten werden. In einer solchen Dollar-dominierten Finanzwelt haben aber die USA ungleich mehr Macht als andere Länder.

Um unabhängiger vom US-Dollar zu werden („De-Dollarisierung“) setzen die Schwellenländer daher auf die historisch härteste Währung: Gold. Nicht nur, dass man dadurch unabhängiger vom Dollarkurs wird. Auch vor möglichen (westlichen) Sanktionen ist man als Nationalbank bzw. Nationalstaat mit hohen Goldreserven besser geschützt.

Kein Wunder, dass 2023 die chinesische Notenbank mit 215 Tonnen Gold die höchsten Goldzukäufe tätigte. Wobei zusätzlich festzuhalten ist, dass Russland, das seit dem Überfall auf die Ukraine vom Handel am London Bullion Market ausgeschlossen ist, keine offiziellen Zahlen mehr veröffentlicht. Viele Analysten gehen aber davon aus, dass die russische Zentralbank nahezu die gesamte heimische Produktion aufkauft und damit auch die Goldreserven Russlands deutlich wachsen.

Manipulieren die USA den Goldpreis?

Weil Gold in US-Dollar gehandelt wird, kann ein steigender Goldpreis als Schwäche des Dollars gewertet werden. Weil die US-Notenbank Federal Reserve (FED) als Währungshüterin die Aufgabe hat den Dollar stabil zu halten, hat sie somit auch ein Interesse den Goldpreis niedrig zu halten.

Mit dem Wissen um das De-Dollarisierungsziel der Schwellenländer wird klar, warum es immer wieder Spekulationen gibt, dass die USA den Goldpreis aktiv manipulieren. Nämlich auch mit der Absicht, die Vormachtstellung des US-Dollars zu erhalten.

Obwohl es keine eindeutigen Beweise gibt, gibt es immer wieder Gerüchte, dass die FED direkt und indirekt Termingeschäfte koordiniert mit dem Ziel den Goldkurs zu drücken. So sollen Bullionbanken auf Geheiß der Federal Reserve ungedeckte Leerverkäufe (also „Papiergold“, das gar nicht physisch existiert) tätigen, um das Angebot am Markt künstlich zu erhöhen und somit den Preis zu drücken.

Mitunter verleihen Zentralbanken Teile Ihrer Goldreserven auch an Bullionbanken, die dieses dann am Markt verkaufen und den Zentralbanken Gold „schulden“. Bei dieser Goldleihe wird tatsächlich physisches Gold bewegt, weil das Gold aber verkauft wird und gleichzeitig eine „Goldforderung“ der Zentralbank besteht, kommt es aber plötzlich zu einer virtuellen Verdoppelung des Goldes. Eine „Goldschöpfung“, die für mehr Angebot und damit sinkende Preise sorgt.

Weil die Goldreserven vieler Länder tatsächlich in den Tresoren der FED in New York und bei der Bank of England in London lagern, behaupten böse Zungen, dass die FED auch dieses geldpolitische Instrument der Goldleihe zu Nutze macht, um übermäßig viel Angebot zu schaffen. Mitunter auch ein Grund, warum viele Länder ihre Goldreserven zurückholen.

Eigene Goldreserve anlegen

Zentralbanken schützen mit Gold ihre Währung vor Wertverlust. Auch als Privatperson sollten Sie sich Gedanken über die Wertbeständigkeit Ihres Vermögens machen.

Gold eignet sich hervorragend, um die eigenen Ersparnisse vor Inflation zu schützen und ist damit eine bewährte Form der „wirtschaftlichen Selbstverteidigung“ gegen die fortschreitende Entwertung ihres Geldes.