Der steinige Weg zum jüngsten Rekord

Ich beschäftige mich seit fast 20 Jahren auf täglicher Basis mit dem Goldpreis. Und ich habe immer wieder Erstaunliches erlebt.

- Die allgemeine Rohstoff-Rally ab 2005.

- Die Kursexplosion nach der Lehman-Pleite im Jahr 2008 und der Abverkauf in den folgenden Monaten.

- Die prägnante Hochphase um das Jahr 2010, als der Goldpreis erstmals seit 1980 wieder ein Rekordhoch erreichte und viele neue Goldgeschäfte in Deutschland öffneten.

- Dann die heiße Phase der Goldpreis-Manipulation. Vor allem nach dem sogenannten „Draghi-Put“ und mit zwei unerklärliche Goldpreis-Crashs im Jahr 2013, die bis Ende 2015 sämtliche Euphorie aus dem Markt nahmen.

- Später dann die zahlreichen vor Gericht gebrachten Manipulationsfälle.

- Schließlich der weltweite Gold- und Silber-Engpass im Zuge der Corona-Krise im Jahr 2020 – mit einer buchstäblichen Neubewertung von physischem Edelmetall.

- Und zuletzt stürmten Anleger die Edelmetall-Shops – nicht etwa um primär Gold zu kaufen, sondern um in bislang nicht dagewesenem Umfang Münzen und Barren zu immer neuen Höchstkursen abzustoßen.

Und nachdem der Goldpreis jahrzehntelang erst von einem Grüppchen Banker in London diktiert wurde und später durch den Papiergold-Handel von den großen US-Investmentbanken, sahen wir zuletzt sowas wie eine Zeitenwende auf dem internationalen Goldmarkt.

Die Rolle Chinas

Über den Einfluss Chinas wurde in den vergangenen Monaten vielfach berichtet, auch von Goldreporter. Die enorme physische Nachfrage aus Fernost und die deutlichen Kursaufschläge in China räumte die Tresore im Westen leer und setzten zuletzt maßgebliche Impulse in der rasanten Gold-Rally.

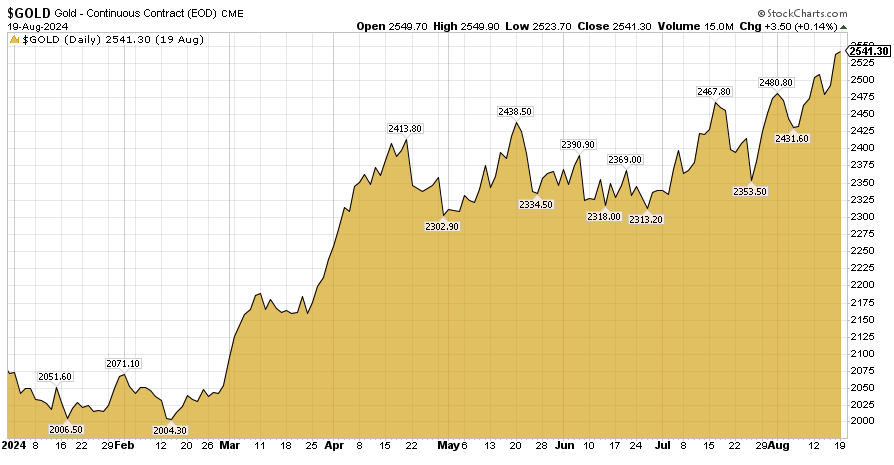

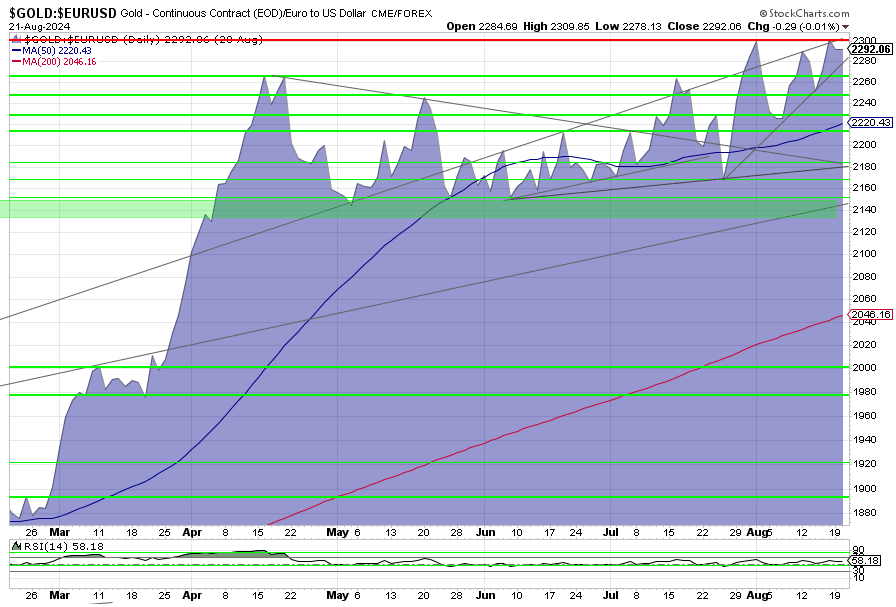

In dieser Woche hat sich der Goldpreis auf über 2.500 US-Dollar pro Unze verteuert. Das heißt, seit Jahresbeginn stieg der Kurs des Edelmetalls um fast 500 Dollar oder gut 22 Prozent. Aber während wir im ersten Quartal kaum bemerkenswerte Kursrücksetzer sahen, stieg mit Beginn des zweiten Halbjahrs die Volatilität. Im Goldchart oben ist dies deutlich erkennbar.

Mit der nachlassenden Goldnachfrage aus China – keine weiteren (offiziellen) staatlichen Käufe, geringere Goldimporte aus der Schweiz, geringere Goldpreis-Aufschläge in China – gewannen die westlichen Großbanken wieder größeren Einfluss auf die Goldpreis-Entwicklung. Allerdings ist die „alte Ordnung“ bei weitem nicht wieder hergestellt. Denn nach den jüngsten Kursrücksetzern kam der Goldpreis immer wieder stärker Richtung Norden zurück. Und das passierte scheinbar ohne wirklich erkennbaren Grund.

Nun können die alten Goldhasen und -Häsinnen natürlich voller Überzeugung argumentieren, dass dies eben die logische Folge der unbegrenzten Geldvermehrung ist. Auf lange Sicht, ja, ganz bestimmt. Aber die kurzfristigen Impulse sind in der Regel anderer Natur. Sie rühren von einer unmittelbaren, oft spekulativen Nachfrage her – ob nun in physischer Form oder in Form von Papiergold.

Chinas steigende Gold-Handelsmacht

In diesem Zusammenhang erschien bereits im April ein interessanter Artikel in der Financial Times. Darin berichtet die Zeitung über ein chinesisches Handelsunternehmen mit dem Namen Zhongcai Futures, das an der Shanghai Futures Exchange (SHFE) auf Basis von Goldkäufe im Umfang von 50 Tonnen Gold getätigt hatte. Und es wird von weiteren, eigentlich branchenfremden Händler (Citic Futures, Guotai Junan Futures) erzählt, die in großen Stile Gold-Positionen am chinesischen Futures-Markt aufbauten.

Folgende Unterscheidung ist dabei wichtig: An der Shanghai Gold Exchange wird physisches Gold gehandelt, während die Geschäfte mit Gold-Futures an der SHFE laufen.

Preisbildungshoheit

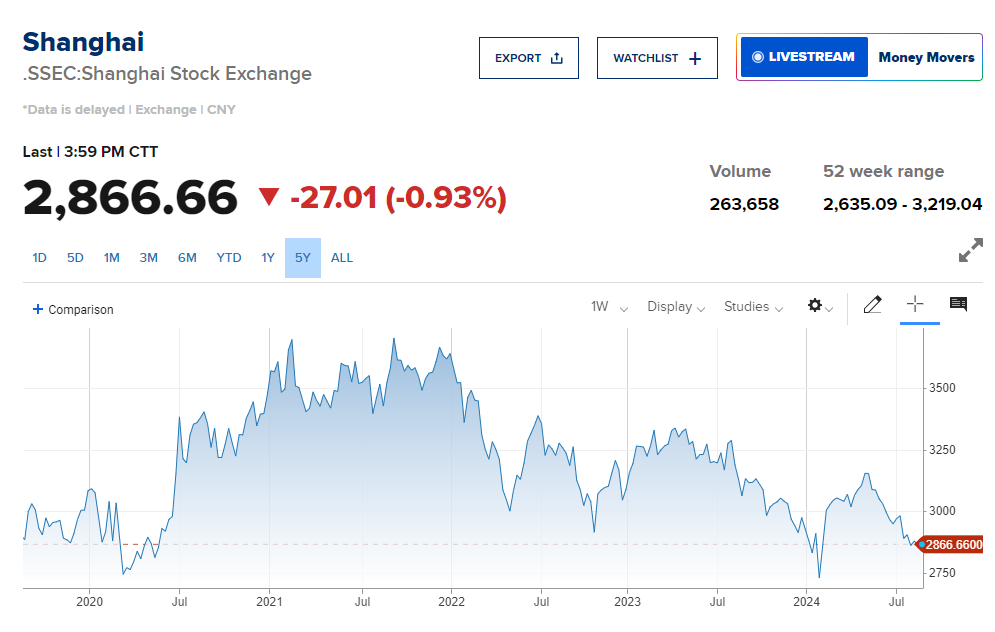

Generell ist das Handelsvolumen und die Marktbedeutung der chinesischen Goldbörse in den vergangenen Jahren gegenüber den großen westlichen Goldhandelsplätzen stark angestiegen. Es sind große Mengen an Kapital in den chinesischen Goldmarkt gewandert. Gold gilt vermehrt als sicheres (spekulatives) Investment. Währenddessen hatte der chinesische Aktienmarkt in den vergangenen Jahren wenig zu bieten (siehe Grafik unten):

Unterdessen sprach der World Gold Council zuletzt von China als neuer Preisgestaltungsmacht. Und diese Entwicklung ist im Rahmen der oben geschilderten Zusammenhänge mit einer gewissen Ehrfurcht zu betrachten. Denn der Markt kann es geben, aber auch nehmen.

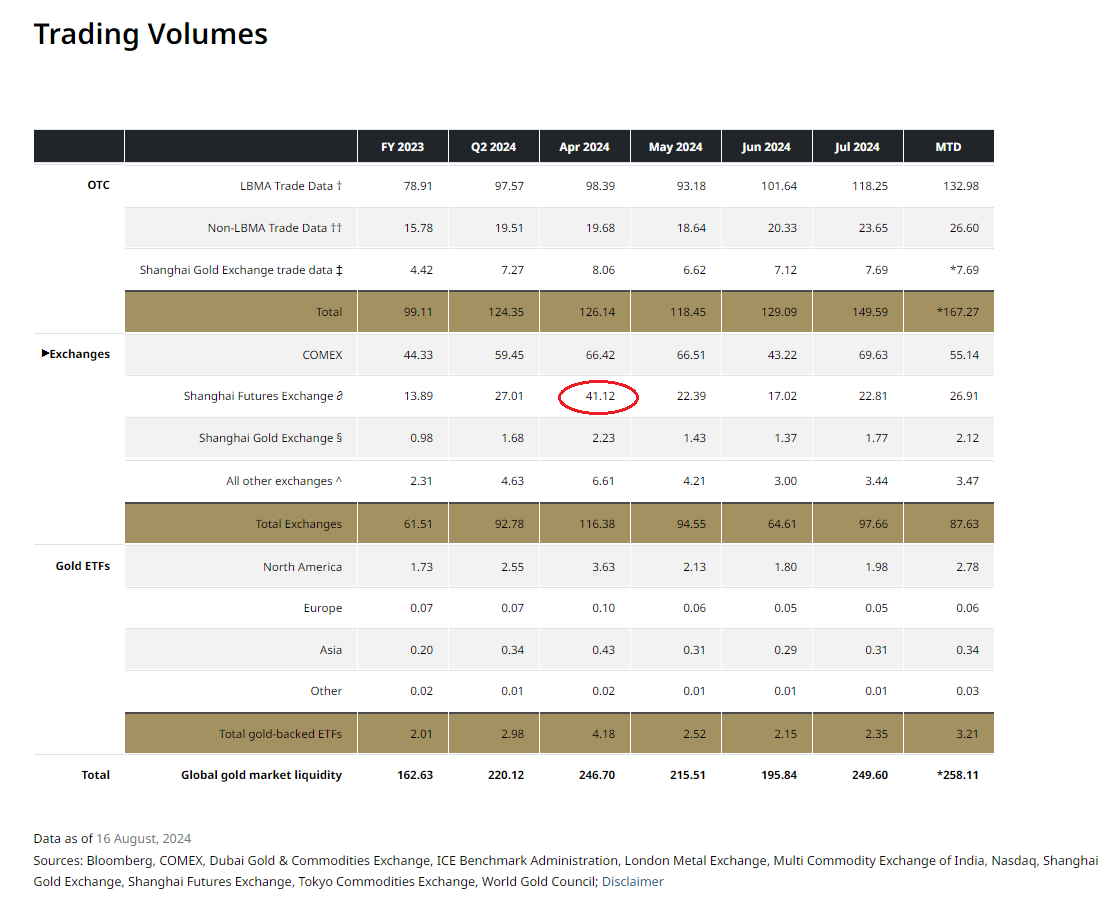

Die Tabelle oben zeigt das tägliche durchschnittliche Handelsvolumen in Milliarden US-Dollar an verschiedenen Gold-Handelsplätzen weltweit (Quelle: World Gold Council).

Hier ist zu sehen, wie das Volumen der Gold-Geschäfte an der Shanghai Futures Exchange gerade im April stark anstieg und sich deutlich an das Handelsvolumen der COMEX angenäherte. Denn damals waren es an der SHFE durchschnittlich 41,12 Milliarden US-Dollar pro Tag, während an der COMEX Gold-Futures im Wert von durchschnittlich 66,42 Milliarden US-Dollar gehandelt wurden.

Bis zum Juli ging das Handelsvolumen an der SHFE wieder deutlicher zurück auf durchschnittlich 22,81 Milliarden US-Dollar pro Tag.

Festzuhalten ist auch: Im April 204 wurde in China 18-mal mehr Papiergold (SHFE) als physisches Gold (SGE) gehandelt. Dieses Verhältnis sank bis Juli auf 13:1.

Unverhofft kommt oft

Diese Entwicklung zeigt noch einmal: Der starke Goldpreis-Anstieg in diesem Jahr ist ganz wesentlich von spekulativen Handelsaktivitäten in Fernost getrieben. Dabei handelt es sich nicht nur um physische Nachfrage-Effekte. Vor allem der Papiergold-Markt in China wurde zuletzt immer stärker betrieben.

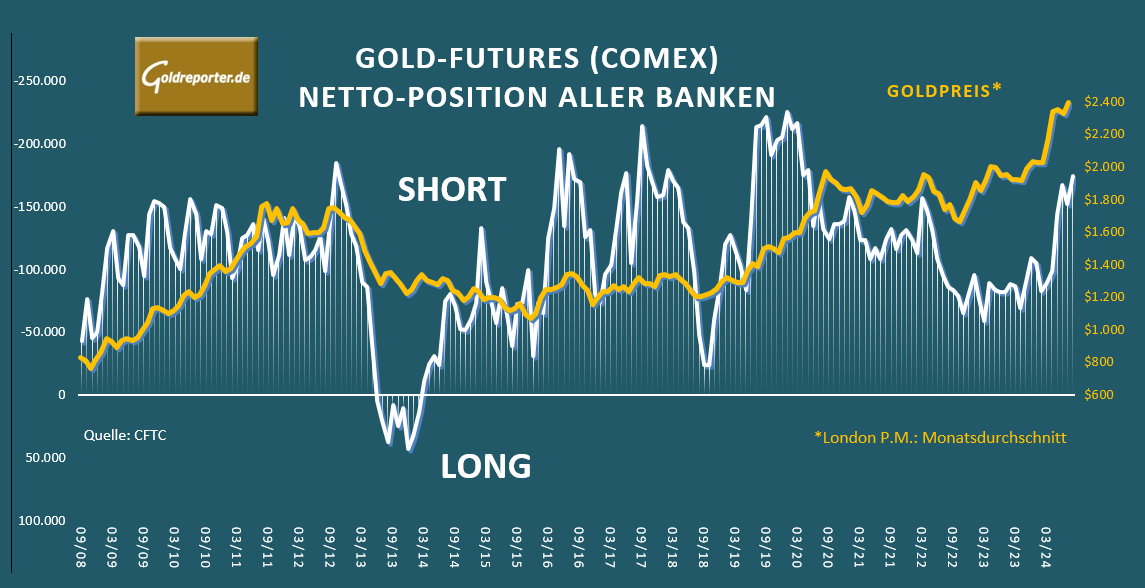

Kommen wir zurück zum Westen. Immer dann, wenn es die Möglichkeit der Einflussnahme gibt, versuchen amerikanische Großbanken stärker auf die Goldpreis-Bildung einzuwirken. Denn festzustellen ist, dass die wichtigen Bullionbanken im Handel mit Gold-Futures an der COMEX zuletzt wieder große Short-Position aufgebaut haben, die ein zunehmendes finanzielles Risiko für die Geldhäuser darstellen können: Goldpreis: US-Banken sitzen auf hohen Verkaufs-Positionen. Sie warten buchstäblich auf ihre große Chance.

Aus diesem Grund sollten Goldanleger ihre Demut hinsichtlich der jüngsten Goldpreis-Bewegung bewahren und nicht in allzu große Euphorie verfallen. Diese Empfehlung ist nicht als generelle Warnung gemeint. Aber die Dinge können sich umkehren und der Goldpreis kann schnell und scheinbar „unerklärlich“ die Richtung wechseln.

Beispielsweise dann, wenn große chinesische Goldinvestoren gezwungen sein sollten, Cash anzuhäufen. Wenn die China-Gold-Rally womöglich erst einmal endet. Und wenn die US-Großbanken plötzlich wieder stärker ihre Goldpreis-Interessen durchsetzen.

Man bedenke, dass auch in China viele große Investments kreditfinanziert sind. Das Geld ist billig, die Chancen auf dem Goldmarkt scheinbar groß. Das hat uns auch das jüngste Japan-Beispiel gelehrt, als der Japan-Carry-Trade platzte und der Goldpreis (kurzzeitig) gemeinsam mit den Aktienmärkten in die Knie ging: Finanzmarkt-Panik und Gold: Das war ein Warnschuss!

Denn gehebelte Investments und der Glaube an eine nicht enden wollende Hausse bildeten immer schon die größten Gefahren für die Finanzmärkte.

Wenn eine durch Spekulation getriebene Rally sich in Wohlgefallen auflöst, lassen kräftige Korrekturen selten lange auf sich warten. Und die wäre in Sachen Gold noch einmal eine echte Kaufgelegenheit.

Aktuelle Charttechnik

Werfen wir einen Blick auch die aktuellen technischen Indikatoren. Hier ist die Goldpreis-Rally mittlerweile weit gelaufen. Auch wenn wir in dieser Woche noch keine wirklich „überkaufte“ Lage feststellen konnten, der jüngste Kursanstieg könnte sich in einem „Bärischen Keil“ zunächst einmal in einer Umkehrformation nach unten auflösen. Allerdings waren die Signale Mitte der Woche noch nicht eindeutig.

Auf Euro-Basis ist der Goldpreis zuletzt mehrfach an der Schwelle von 2.300 Euro gescheitert. Auch hier müssen wir weiter beobachten, ob der Rally kurzfristig etwas der Dampf verloren geht. In diesem Fall ergäben sich im Bereich von 2.180 Euro womöglich noch einmal gute Einstiegsschancen für langfristige Goldanleger.